Cybercriminelen zijn niet gek. Ze kiezen in de regel een doelwit waar veel te halen is. Bij voorkeur een bedrijf of branche met uiterst interessante data of waar grote geldbedragen rondgaan. Niet verwonderlijk dus dat financiële organisaties zich mogen verheugen in de bijzondere aandacht van hackers en andere kwaadwillenden. En anderhalf jaar coronapandemie, met veel thuiswerk en netwerktoegang op afstand, hebben die aandacht én succeskansen van criminelen niet verkleind.

Elke organisatie kan getroffen worden door cybercriminaliteit. Maar sommige bedrijven lopen een groter risico dan andere. Het gezegde luidt: de gelegenheid maakt de dief. Maar je kunt net zo goed zeggen: een aantrekkelijke buit maakt de dief. Dankzij de schat aan gevoelige data en de enorme bedragen waar financieel dienstverleners mee werken, zijn zij een gewilde prooi. Volgens een rapport uit 2019 van de Boston Consulting Group hadden financiële organisaties toen al 300 keer meer kans om doelwit te worden van een cyberaanval dan andere bedrijven.

De gelegenheid die de dief maakt

Bovendien, die gelegenheid die de dief maakt, deed zich het afgelopen jaar ook nog eens extra voor. Ruim een jaar na het begin van de pandemie merken banken, verzekeraars en andere financieel dienstverleners dat ze steeds vaker doelwit zijn van netwerkverstoringen en cloudaanvallen. Uit recent Europees onderzoek van Infoblox blijkt dat meer dan de helft van de ondervraagde financieel dienstverleners (54%) in de afgelopen 12 maanden te kampen heeft gehad met een datalek en dat 49% zich geconfronteerd zag met een malware-aanval in de cloud.

Omroeporganisatie RTL Nederland werd onlangs getroffen door een ransomware-aanval. De criminelen vroegen om een losgeld van 10 duizend dollar (€ 8.500). Dit bedrag is niks vergeleken met de kosten van cybercriminaliteit bij financieel dienstverleners. Zo’n 44% procent van de Europese financials uit het onderzoek van Infoblox zegt te maken hebben gehad met een aanval om data buit te maken. Zij schatten het gemiddelde verlies per aanval op 3,5 miljoen euro. Netwerkstoringen als gevolg van een aanval kosten nog eens zo’n 2,6 miljoen euro.

Extra beveiligingsuitdaging

Normaal gesproken is het al een hele klus om gevoelige financiële data en klant- en werknemersgegevens te beschermen. Maar toen op 16 maart 2020 vrijwel alle kantoren dicht gingen en de meeste werknemers ineens vanuit huis toegang moesten krijgen tot het netwerk en de bedrijfsapplicaties in de cloud, werd de klus nog een stuk ingewikkelder. De verwachting is dat ook post-corona (zodra dat tijdperk aanbreekt) een flink deel van de medewerkers in ieder geval een deel van de werktijd thuis doorbrengt. Zo’n hybride werkmodel maakt het digitale werklandschap alleen maar complexer – en de beveiliging dus ook.

Naar een hoger niveau

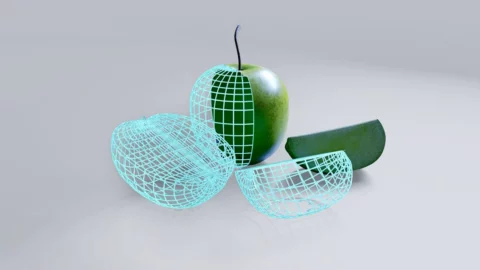

Steeds meer organisaties in de financiële dienstverlening kiezen ervoor om hun digitale beveiliging naar een hoger niveau te tillen, ook letterlijk. Een belangrijke manier die daarbij helpt om al het internetverkeer in een vroeg stadium op te pakken is DDI. Deze afkorting staat voor de bundeling van DNS (Domain Name System), DHCP (Dynamic Host Configuration Protocol) en IP-adresbeheer (IPAM). DDI vergroot het zicht op de netwerkactiviteiten als geheel en verbetert de controle.

DNS is – als kern van een het internetverkeer – een belangrijke ‘gatekeeper’. Deze afhankelijkheid bleek ook nog eens bij de recente storing bij Facebook. Met een tool als DDI is een netwerkteam van een financieel dienstverlener in staat om kwetsbaarheden snel te detecteren en te verhelpen, voordat het schade berokkent.

De bedreigingen worden al in DNS – de eerste uit DDI – gedetecteerd en ondervangen, voordat het in het netwerk wordt gesignaleerd. Zo wordt de DNS gebruikt om de beveiliging uit te breiden naar cloud-first-infrastructuur. Zo’n 90% van alle malware gaat via de DNS het netwerk in of uit, waardoor dit bij uitstek helpt bij de vroegtijdige ontdekking en bestrijding van cyberaanvallen.

Schadelast beperken

Cybercriminaliteit is een blijvertje. En de extra kwetsbaarheid van financieel dienstverleners is ook een gegeven. Het is dus de taak van de banken, verzekeraars en andere financiële instellingen om hun beveiliging naar een hoger niveau te tillen. Om gevoelige data te beschermen, maar ook om de schadelast van cybercriminaliteit effectief te beperken.

Geschreven door Martin van Son, Senior Account Executive bij Infoblox